- Indexпјҡ

гҖҗд»ҠжңҲгҒ®гғҲгғ”гғғгӮҜгҖ‘

(1)дјҡзӨҫгҒҢпј‘пјҗпјҗе№ҙз¶ҡгҒҸжқЎд»¶гҖҢгӮ«гӮӯгӮҜгӮұгӮігҖҚ

(2)еңЁеә«з®ЎзҗҶгҒ—гҒҰгҒ„гҒҫгҒҷгҒӢпјҹ

(3)жҡ®гӮүгҒ—гҒ«еҪ№з«ӢгҒӨ!? зЁҺйҮ‘вҖңгғҜгғівҖқгғқгӮӨгғігғҲпјҲпј‘пјү

(4)з”ҹеүҚиҙҲдёҺгӮ’жҙ»з”ЁгҒ—гҒҫгҒ—гӮҮгҒҶпјҒ

(5)жҡ®гӮүгҒ—гҒ«еҪ№з«ӢгҒӨ!? зЁҺйҮ‘вҖңгғҜгғівҖқгғқгӮӨгғігғҲпјҲпј’пјү

(6)д»Ҡе№ҙгӮӮгҖҢз’°еўғгҖҚгҒҜгӮӯгғјгғҜгғјгғүпјҒпјҹ

дјҡзӨҫгҒҢпј‘пјҗпјҗе№ҙз¶ҡгҒҸжқЎд»¶гҖҢгӮ«гӮӯгӮҜгӮұгӮігҖҚ

з§ҒгҒҜжҜҺжңҲгҒ„гӮҚгҒ„гӮҚгҒӘдјҒжҘӯгҒёиЁӘе•ҸгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮеүөжҘӯдҪ•еҚҒе№ҙгӮӮз¶ҡгҒ„гҒҰгҒ„гӮӢдјҒжҘӯгҒ®еҝңжҺҘй–“гҒ«жЎҲеҶ…гҒ•гӮҢгӮӢгҒЁгҖҒйЎҚгҒ§йЈҫгӮүгӮҢгҒҹз«ӢжҙҫгҒӘгҖҢзӨҫжҳҜгҖҒзӨҫиЁ“гҖҚгӮ’иҰӢгҒӢгҒ‘гҒҫгҒҷгҖӮгҒ“гҒ®гҖҢзӨҫжҳҜгҖҚгҒЁгҒҜгҒқгҒ®дјҡзӨҫгҒ®еӨ§ж–№йҮқгҖҒгҖҢзӨҫиЁ“гҖҚгҒЁгҒҜгҒқгҒ®еҫ“жҘӯе“ЎгҒҢе®ҲгӮӢгҒ№гҒҚеҝғж§ӢгҒҲгӮ’иЎЁгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮгҒ“гӮҢгӮ’иӘӯгҒҝгҒҫгҒҷгҒЁгҖҒдјҡзӨҫгҒ«еҜҫгҒҷгӮӢзөҢе–¶иҖ…гҒ®жҖқгҒ„гҒ®ж·ұгҒ•гҒ«ж„ҹйҠҳгӮ’еҸ—гҒ‘гҒҫгҒҷгҖӮеүөжҘӯпј‘пјҗпјҗе№ҙд»ҘдёҠгҒ®иҖҒиҲ—дјҒжҘӯпј”пјҢпјҗпјҗпјҗзӨҫгӮ’еҜҫиұЎгҒ«гҒ—гҒҹеёқеӣҪгғҮгғјгӮҝгғҗгғігӮҜгҒ®гӮўгғігӮұгғјгғҲгҒ«гӮҲгӮӢгҒЁгҖҒгҖҢ家訓гғ»зӨҫжҳҜгғ»зӨҫиЁ“гҖҚгҒҢгҒӮгӮӢдјҒжҘӯгҒҜпј—пј—пјҺпј–пј…гҒ«гҒ®гҒјгӮҠгҒҫгҒҷгҖӮгҒқгҒ®е…ұйҖҡзӮ№гӮ’еҲҶжһҗгҒ—гҒҹгҒЁгҒ“гӮҚгҖҒпј•гҒӨгҒ®гӮӯгғјгғҜгғјгғүгҒҢжө®гҒӢгҒідёҠгҒҢгӮҠгҖҒиҰӢдәӢгҒ«гҖҢгӮ«гӮӯгӮҜгӮұгӮігҖҚгҒ«гҒӘгҒЈгҒҹгҒқгҒҶгҒ§гҒҷгҖӮ

гҖҢгӮ«пјқж„ҹи¬қгҖҒгӮӯпјқеӢӨеӢүгҖҒгӮҜпјқе·ҘеӨ«гҖҒгӮұпјқеҖ№зҙ„гҖҒгӮіпјқиІўзҢ®гҖҚгҖӮеёқеӣҪгғҮгғјгӮҝгғҗгғігӮҜгҒ§гҒҜгҒ“гҒ®гҖҢгӮ«гӮӯгӮҜгӮұгӮігҖҚгӮ’гҖҢдјҡзӨҫгҒҢпј‘пјҗпјҗе№ҙз¶ҡгҒҸжқЎд»¶гҖҚгҒЁгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

пј‘пјҗпјҗе№ҙгҒ®й–“гҒ«гҒҜгҒқгӮҢгҒӘгӮҠгҒ®жө®гҒҚжІҲгҒҝгҒҢгҒӮгҒЈгҒҹгҒ§гҒ—гӮҮгҒҶгҒҢгҖҒй•·еҜҝдјҒжҘӯгҒҜжҘӯзёҫгҒҢиүҜгҒҸгҒҰгӮӮжӮӘгҒҸгҒҰгӮӮгҖҢгӮ«гӮӯгӮҜгӮұгӮігҖҚгӮ’еҝҳгӮҢгҒҡз¶ҷз¶ҡгҒ—гҒҰгҒҚгҒҹгҒ®гҒ§гҒҷгҖӮгҖҢдјҡзӨҫгҒ®гӮ«гӮӯгӮҜгӮұгӮігҖҚгҒҜгҖҒдҪҷиЈ•гҒЁж…ЈгӮҢгҒёгҒ®жҲ’гӮҒгҒ§гҒӮгӮҠгҖҒгҒӨгҒҫгӮҠгҒҜгҖҢж¬ІгҖҚгҒ«еҜҫгҒҷгӮӢиӯҰйҗҳгҒЁгӮӮгҒЁгӮҢгҒҫгҒҷгҖӮ

еҖӢдәәзҡ„гҒӘж¬ІгҒҢе•ҶеЈІгҒ®ж–№еҗ‘жҖ§гӮ’зӢӮгӮҸгҒӣгҒҰгҒ„гҒӘгҒ„гҒ§гҒ—гӮҮгҒҶгҒӢгҖӮж–°е№ҙгӮ’иҝҺгҒҲгҒҰиә«гҒҢеј•гҒҚгҒ—гҒҫгӮӢд»ҠгҒ®жҷӮжңҹгҒҜгҖҒгҒ“гӮҢгӮүпј•гҒӨгҒ®гӮӯгғјгғҜгғјгғүгҒӢгӮүиҮӘгӮүгҒ®е•ҶеЈІгӮ’иҖғгҒҲгҒҰгҒҝгӮӢзө¶еҘҪгҒ®ж©ҹдјҡгҒ§гҒҜгҒӘгҒ„гҒ§гҒ—гӮҮгҒҶгҒӢгҖӮ

пјҲд»ЈиЎЁгҖҖеұұз”°зҫ©д№Ӣпјү

еңЁеә«з®ЎзҗҶгҒ—гҒҰгҒ„гҒҫгҒҷгҒӢпјҹ

пј‘пјҺеңЁеә«гҒҜгҒҠйҮ‘еңЁеә«гҒҜд»•е…ҘгӮҢгҒҹе•Ҷе“ҒгҒӘгҒ©гҒ®еЈІгӮҢж®ӢгӮҠгҒ§гҒҷгҖӮ

д»•е…ҘгӮҢгҒҹжҷӮгҒ«гҒҠйҮ‘гӮ’ж”Ҝжү•гҒ„гҒҫгҒҷгҒ®гҒ§гҖҒж®ӢгҒЈгҒҹеңЁеә«гҒҜзҸҫйҮ‘гҒ®иІҜи“„гҒ§гҒҷгҖӮгҒ—гҒӢгҒ—гҖҒиІҜи“„гҒЁгҒ„гҒЈгҒҰгӮӮзөҰж–ҷгҒ®ж”Ҝжү•гҒ„гҒӘгҒ©гҒ«иҮӘз”ұгҒ«дҪҝгҒҲгӮӢиЁігҒ§гҒҜгҒӘгҒҸгҖҒеЈІдёҠгҒЁгҒӘгӮүгҒӘгҒ‘гӮҢгҒ°еҚҳгҒӘгӮӢе®қгҒ®жҢҒгҒЎи…җгӮҢгҒ§гҒҷгҖӮгҒ•гӮүгҒ«гҒ“гҒ®иІҜи“„гҒҜиҮӘз”ұгҒ«дҪҝгҒҲгҒӘгҒ„гҒҹгӮҒгҒ«гҖҒдјҡзӨҫгҒ®иіҮйҮ‘з№°гӮҠгӮ’жӮӘеҢ–гҒ•гҒӣгӮӢеҺҹеӣ гҒ«гӮӮгҒӘгӮҠгҒҫгҒҷгҖӮдјҡзӨҫгҒ«гҒЁгҒЈгҒҰеңЁеә«гҒ®жҠҠжҸЎгҒҜгҖҒгҒҠйҮ‘гҒ®жҠҠжҸЎгҒЁеҗҢгҒҳгӮҲгҒҶгҒ«еӨ§еҲҮгҒӘгҒ“гҒЁгҒӘгҒ®гҒ§гҒҷгҖӮ

пј’пјҺе®ҹең°жЈҡеҚёгҒ§еңЁеә«гӮ’жҠҠжҸЎдјҡзӨҫгҒ§еңЁеә«гӮ’жҠҠжҸЎгҒҷгӮӢгҒ®гҒҜжұәз®—жҷӮгҒҢеӨҡгҒ„гҒЁжҖқгӮҸгӮҢгҒҫгҒҷгҖӮ

гҒ—гҒӢгҒ—гҖҒеңЁеә«гҒЁгҒҠйҮ‘гҒ®й–ўдҝӮгҒӢгӮүиҖғгҒҲгӮӢгҒЁгҖҒгҒ“гҒҫгӮҒгҒ«еңЁеә«гӮ’жҠҠжҸЎгҒ—гҒҰгҒҠгҒҸеҝ…иҰҒгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮеёіз°ҝдёҠгҒ®еңЁеә«гҒ§гҒҜгҒӘгҒҸгҖҒгҖҢе®ҹең°жЈҡеҚёгҖҚгҒҢеӨ§еҲҮгҒ§гҒҷгҖӮдёҚиүҜеңЁеә«гҒ®зўәиӘҚгӮ„зӨҫе“ЎгҒ®еңЁеә«гҒ«еҜҫгҒҷгӮӢж„ҸиӯҳгӮӮеҗ‘дёҠгҒ—гҖҒгғ гғҖгҒӘеңЁеә«гҒ®еүҠжёӣгҒ«гҒӨгҒӘгҒҢгӮҠгҒҫгҒҷгҖӮеңЁеә«гӮ’ж•ҙзҗҶгҒ—гҒҰгҒ„гӮӢдёӯгҒ§гҖҒдҪ•е№ҙгӮӮеЈІгӮҢж®ӢгҒЈгҒҰгҒ„гӮӢе•Ҷе“ҒгҒӘгҒ©гҒҜгҒӘгҒ„гҒ§гҒ—гӮҮгҒҶгҒӢпјҹд»ҠгҒ•гӮүйҖҡеёёгҒ®йҮ‘йЎҚгҒ§еЈІгӮҢгӮӢгҒҜгҒҡгҒҜгҒӮгӮҠгҒҫгҒӣгӮ“гҒҢгҖҒеңЁеә«гҒ®гҒҫгҒҫгҒ§гҒҜгҒ©гҒҶгҒ—гӮҲгҒҶгӮӮгҒӮгӮҠгҒҫгҒӣгӮ“гҖӮеҮҰеҲҶгҒҷгӮӢгҒ“гҒЁгӮ’гҒҠеӢ§гӮҒгҒ—гҒҫгҒҷгҖӮд»ҘдёӢгҒ®гӮҲгҒҶгҒӘж–№жі•гҒҢиҖғгҒҲгӮүгӮҢгҒҫгҒҷгҖӮ

- гӮ»гғјгғ«гҒӘгҒ©иөӨеӯ—иҰҡжӮҹгҒ§гӮӮиІ©еЈІгҒҷгӮӢ вҮ’е°‘гҒ—гҒ§гӮӮзҸҫйҮ‘гҒЁгҒ—гҒҰеӣһеҸҺгҒҷгӮӢгҖҖгҖҖгҖҖгҖҖ

- ж–°иҰҸеҫ—ж„Ҹе…ҲгҒ«и©Ұдҫӣе“ҒгҒЁгҒ—гҒҰй…ҚеёғгҒҷгӮӢ вҮ’е®ЈдјқиІ»гҒЁгҒ—гҒҰеҲ©з”ЁгҒҷгӮӢ

пј“пјҺжұәз®—жҷӮгҒ®гғқгӮӨгғігғҲжұәз®—жҷӮгҒ§гҒҜгҖҒе®ҹең°жЈҡеҚёгӮ’гҒ—гҒҹгҒӢгӮүеңЁеә«гҒ®жҠҠжҸЎгҒҜе®ҢдәҶгҒ§гҒҜгҒӮгӮҠгҒҫгҒӣгӮ“гҖӮ

ж¬ЎгҒ®гӮҲгҒҶгҒӘе ҙеҗҲгҒ«гҒҜжіЁж„ҸгҒҢеҝ…иҰҒгҒ§гҒҷгҖӮ

- жңӘзқҖе“ҒгҒ®иЁҲдёҠжұәз®—ж—ҘгӮ®гғӘгӮ®гғӘгҒ«д»•е…ҘгӮҢгҒҹгӮӮгҒ®гҒ®гҖҒгҒҫгҒ еұҠгҒ„гҒҰгҒ„гҒӘгҒ„гӮӮгҒ®гҒ«гҒӨгҒ„гҒҰгҒҜд»•е…ҘдјқзҘЁгҒӘгҒ©гӮ’гӮӮгҒЁгҒ«еңЁеә«иЁҲдёҠгҒҷгӮӢеҝ…иҰҒгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮ

- иҲ№з©ҚгҒҝгғ»гғҲгғ©гғғгӮҜеңЁеә«гҒ®иЁҲдёҠеЈІдёҠгҒҢзҝҢжңҹгҒ«иЁҲдёҠгҒ•гӮҢгӮӢгӮӮгҒ®гҒ§гҖҒеҫ—ж„Ҹе…ҲгҒҢйҒ ж–№гҒ®гҒҹгӮҒжұәз®—ж—Ҙд»ҘеүҚгҒ«е•Ҷе“ҒгӮ’зҷәйҖҒгҒ—гҒҹе ҙеҗҲгҖҒе®ҹйҡӣгҒ«еҖүеә«гҒӢгӮүе•Ҷе“ҒгҒҜгҒӘгҒҸгҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҒҢжұәз®—ж—ҘгҒ«гҒҜгҖҒиҲ№гӮ„гғҲгғ©гғғгӮҜгҒ®дёӯгҒ§еңЁеә«гҒ«гҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҒ®гҒ§гҖҒиЁҲдёҠгҒҷгӮӢеҝ…иҰҒгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮ

жұәз®—ж—ҘеүҚеҫҢгҒ®д»•е…ҘдјқзҘЁгӮ„еЈІдёҠдјқзҘЁгҒӘгҒ©гҒҜгҖҒгҒқгҒ®еҶ…е®№гӮ’дәӢеүҚгҒ«жҠҠжҸЎгҒ—гҖҒеңЁеә«гҒ«гӮ«гӮҰгғігғҲгҒҷгҒ№гҒҚгҒӢгҒ©гҒҶгҒӢгҒ®гғҒгӮ§гғғгӮҜгҒҢеҝ…иҰҒгҒ§гҒҷгҖӮеңЁеә«гҒ®жңӘиЁҲдёҠгҒҜгҖҒеҲ©зӣҠгҒЁгҒ—гҒҰзЁҺйҮ‘гҒ®еҜҫиұЎгҒ«гҒӘгӮҠгҒҫгҒҷгҒ®гҒ§гҖҒгӮҲгҒҸгғҲгғ©гғ–гғ«гҒ«гҒӘгӮҠгҒҫгҒҷгҖӮеҪ“дәӢеӢҷжүҖгҒ§гҒҜгҖҒйЎ§е•Ҹе…Ҳж§ҳгҒ«жЈҡеҚёиіҮз”ЈиЁјжҳҺжӣёгӮ’жҸҗеҮәгҒ—гҒҰгҒ„гҒҹгҒ гҒҸгӮҲгҒҶгҒ«гҒҠйЎҳгҒ„гҒ—гҒҰгҒ„гҒҫгҒҷгҖӮжӯЈзўәгҒӘз”іе‘ҠгҒ«з№ӢгҒҢгӮҠгҒҫгҒҷгҒ®гҒ§гӮҲгӮҚгҒ—гҒҸгҒҠйЎҳгҒ„иҮҙгҒ—гҒҫгҒҷгҖӮ

пјҲпҪёпҫһпҫҷпҪ°пҫҢпҫҹпҫҸпҫҲпҪ°пҪјпҫһпҪ¬пҪ°гҖҖдёӯжқ‘ жҷҙзҫҺпјү

жҡ®гӮүгҒ—гҒ«еҪ№з«ӢгҒӨ!? зЁҺйҮ‘вҖңгғҜгғівҖқгғқгӮӨгғігғҲпјҲпј‘пјү

гҖҢQпјҡйӣўе©ҡгҒ—гҒҰиІЎз”ЈгӮ’гӮӮгӮүгҒЈгҒҹгӮүгғ»гғ»гғ»зЁҺйҮ‘гҒЈгҒҰгҒӢгҒӢгӮӢгҒ®пјҹгҖҚгҖҢAпјҡиҙҲдёҺзЁҺгҒҜгҒӢгҒӢгӮҠгҒҫгҒӣгӮ“пјҒгҖҚ

гҒҹгҒЁгҒҲгҒ°гҖҒеҰ»гҒҢйӣўе©ҡгҒ—гҒҰеӨ«гҒӢгӮүгҖҢж…°и¬қж–ҷгҖҚгҒЁгҒ—гҒҰиІЎз”ЈгӮ’гӮӮгӮүгҒЈгҒҹе ҙеҗҲгҖҒгҖҢеӨ«гҒӢгӮүиҙҲдёҺгҒ•гӮҢгҒҹгҖҚгҒ§гҒҜгҒӘгҒҸгҖҒгҖҢеӨ«гҒӢгӮүиІЎз”ЈеҲҶдёҺпјҲиІЎз”ЈеҲҶдёҺи«ӢжұӮжЁ©гҒ«еҹәгҒҘгҒ„гҒҹзөҰд»ҳпјүгӮ’еҸ—гҒ‘гҒҹгҖҚгҒЁгҒ„гҒҶгҒ“гҒЁгҒ«гҒӘгӮҠгҖҒеҰ»гҒ«иҙҲдёҺзЁҺгҒҜгҒӢгҒӢгӮҠгҒҫгҒӣгӮ“гҖӮ

иІЎз”ЈеҲҶдёҺвҖ»гҖҖгҒЁгҒҜгҖҒж–Үеӯ—йҖҡгӮҠиІЎз”ЈгӮ’еҲҶгҒ‘дёҺгҒҲгӮӢгҒ“гҒЁгҒ§гҖҒгҒ“гҒ®е ҙеҗҲгҖҒеҰ»гҒҢеӨ«гҒ«и«ӢжұӮгҒ—гҒҹгҒ“гҒЁгҒ«гӮҲгӮҠгҖҒеӨ«гҒҢеҰ»гҒ«иІЎз”ЈгӮ’жёЎгҒҷгҒ“гҒЁгӮ’иЁҖгҒ„гҒҫгҒҷгҖӮе©ҡ姻дёӯгҒ«еӨ«е©ҰгҒҢеҚ”еҠӣгҒ—гҒҰеҫ—гҒҹиІЎз”ЈгӮ’еҲҶгҒ‘гӮӢгҒЁгҒ„гҒҶгҒ“гҒЁгҒ§гҒҷгҒӯгҖӮдҪҶгҒ—гҖҒд»ҘдёӢгҒ®зӮ№гҒҜгҒ”жіЁж„ҸгҒҸгҒ гҒ•гҒ„гҖӮ

- еҲҶдёҺгҒ•гӮҢгҒҹиІЎз”ЈгҒ®йЎҚгҒҢгҒ©гҒҶиҖғгҒҲгҒҰгӮӮеӨҡгҒҷгҒҺгӮӢе ҙеҗҲгҖҒзӣёз¶ҡзЁҺгӮ„иҙҲдёҺзЁҺйҖғгӮҢгҒ®гҒҹгӮҒгҒ®йӣўе©ҡгҒЁиӘҚе®ҡгҒ•гӮҢгҒҹе ҙеҗҲгҒ«гҒҜгҖҒеҰ»еҒҙгҒ«иҙҲдёҺзЁҺгҒҢгҒӢгҒӢгӮҠгҒҫгҒҷгҖӮ

- жёЎгҒ—гҒҹиІЎз”ЈгҒҢгҖҒеңҹең°е»әзү©гҒ§гҒӮгҒЈгҒҹе ҙеҗҲгҖҒеӨ«еҒҙгҒ«жүҖеҫ—зЁҺпјҲиӯІжёЎжүҖеҫ—пјүгҒҢгҒӢгҒӢгӮӢгҒ“гҒЁгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮ

йӣўе©ҡгҒҷгӮӢгҒ®гҒ—гҒӘгҒ„гҒ®гҒЁжҸүгӮҒгҒҰгҒ„гӮӢжҷӮгҒ«гҖҒзЁҺйҮ‘гҒ®гҒ“гҒЁгҒӘгӮ“гҒҰиҖғгҒҲгӮүгӮҢгӮӢгҒ®гҒӢз–‘е•ҸгҒ§гҒҷгҒҢгҖҒиЁҳжҶ¶гҒ®зүҮйҡ…гҒ«ж®ӢгҒ—гҒҰгҒҠгҒ„гҒҰжҗҚгҒҜгҒӘгҒ„гғ»гғ»гғ»гҒӢгӮӮгҒ—гӮҢгҒҫгҒӣгӮ“гҒӯпјҒпјҹж–ҮдёӯгҖҒеҰ»гҒ®иҰ–зӮ№гҒ«еҒҸгҒЈгҒҰгҒ„гӮӢгӮҲгҒҶгҒ§гҒ—гҒҹгӮүгғ»гғ»гғ»гҒ”е®№иөҰгҒҸгҒ гҒ•гҒ„пјҲ笑пјү

В вҖ»еҸӮз…§пјҡ民法第768жқЎ

пјҲгғӘгғјгғҖгғјгҖҖеңҹжң¬ дҪіеҘҲпјү

жҳЁе№ҙжң«гҖҒе№іжҲҗпј’пј“е№ҙеәҰзЁҺеҲ¶ж”№жӯЈеӨ§з¶ұгҒҢе…¬иЎЁгҒ•гӮҢгҒҫгҒ—гҒҹгҖӮгҒҫгҒ жЎҲгҒ®ж®өйҡҺгҒ§зўәе®ҡгҒ§гҒҜгҒӮгӮҠгҒҫгҒӣгӮ“гҒҢгҖҒзӣёз¶ҡзЁҺгҒҜж је·®жҳҜжӯЈгҒЁеҜҢгҒ®еҶҚеҲҶй…Қж©ҹиғҪгҒ®еӣһеҫ©гӮ’еӣігӮӢгҒЁгҒ„гҒҶиҰізӮ№гҒ«гӮҲгӮҠгҖҒиӘІзЁҺгҒҢеӨ§е№…гҒ«еј·еҢ–гҒ•гӮҢгҒҫгҒҷгҖӮд»ҠгҒҫгҒ§гҒҜзӣёз¶ҡзЁҺгҒ®з”іе‘Ҡзҫ©еӢҷгҒ®гҒӮгӮӢдәәгҒҜпј‘пјҗпјҗдәәдёӯпј”дәәзЁӢеәҰгҒ§гҒӮгӮҠгҖҒзӣёз¶ҡзЁҺгҒҜгҖҒгӮҲгҒ»гҒ©гҒ®иіҮ産家гҒ§гҒӘгҒ‘гӮҢгҒ°з„ЎзёҒгҒ®зЁҺйҮ‘гҒ§гҒ—гҒҹгҖӮгҒЁгҒ“гӮҚгҒҢгҖҒеҹәзӨҺжҺ§йҷӨгҒҢд»ҠгҒҫгҒ§гҒ«жҜ”гҒ№пј”еүІжёӣгҒЁгҒӘгӮҠгҒҫгҒҷгҒ®гҒ§з”іе‘Ҡзҫ©еӢҷгҒ®гҒӮгӮӢдәәгҒҜгҒӢгҒӘгӮҠеў—гҒҲгӮӢгҒ§гҒ—гӮҮгҒҶгҖӮдёҖж–№гҖҒзӣёз¶ҡзЁҺгҒ®иЈңе®ҢгҒ®еҪ№еүІгҒЁгҒ—гҒҰиҙҲдёҺзЁҺгҒҢгҒӮгӮҠгҒҫгҒҷгҒҢгҖҒгҒ“гҒЎгӮүгҒҜжёӣзЁҺгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮиҙҲдёҺзЁҺгӮ’дёӢгҒ’гӮӢгҒ“гҒЁгҒ«гӮҲгӮҠгҖҒй«ҳйҪўиҖ…еұӨгҒӢгӮүзҸҫеҪ№дё–д»ЈгҒёж—©жңҹгҒ«иІЎз”ЈгӮ’移гҒӣгӮӢгӮҲгҒҶгҒ«гҒ—гҖҒиІЎз”ЈгҒ®жңүеҠ№жҙ»з”ЁгӮ’йҖҡгҒҳгҒҰзөҢжёҲгӮ’жҙ»жҖ§еҢ–гҒҷгӮӢгҒ“гҒЁгҒҢзӣ®зҡ„гҒ§гҒҷгҖӮ

гҒӨгҒҫгӮҠд»ҠеӣһгҒ®ж”№жӯЈгӮ’дёҖиЁҖгҒ§иЁҖгҒ„гҒҫгҒҷгҒЁгҖҒгҖҢжӯ»гҒ¬гҒҫгҒ§иІЎз”ЈгӮ’жҢҒгҒЈгҒҰгҒ„гҒҰгӮӮгҒҹгҒҸгҒ•гӮ“зӣёз¶ҡзЁҺгҒҢгҒӢгҒӢгӮӢгҒӢгӮүгҖҒж—©гҒҸз”ҹеүҚиҙҲдёҺгӮ’гҒ—гҒҹгҒ»гҒҶгҒҢеҫ—гҒ«гҒӘгӮҠгҒҫгҒҷгӮҲгҖҚгҒЁгҒ„гҒҶгҒ“гҒЁгҒ§гҒҷгҖӮ

гҒҫгҒҹгҖҒе№іжҲҗпј’пј“е№ҙдёӯгҒ«иЎҢгҒҶдҪҸе®…иіје…ҘиіҮйҮ‘гҒ®з”ҹеүҚиҙҲдёҺгҒҜпј‘пјҢпјҗпјҗпјҗдёҮеҶҶгҒҫгҒ§йқһиӘІзЁҺгҒ«гҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҖӮеӯҗдҫӣгҒ•гӮ“гҒҢвҖңгҒқгӮҚгҒқгӮҚ家гҒҢгҒ»гҒ—гҒ„гҒӘвҖқгҒЁиҖғгҒҲгҒҰгҒ„гӮӢгҒ®гҒ§гҒӮгӮҢгҒ°гҖҒд»Ҡе№ҙгҒҜиҙҲдёҺгҒҷгӮӢеӨ§гҒҚгҒӘгғҒгғЈгғігӮ№гҒ§гҒҷпјҒгҒҹгҒ гҒ—гҖҒйқһиӘІзЁҺгҒЁиЁҖгҒЈгҒҰгӮӮвҖңиҙҲдёҺзЁҺгҒ®з”іе‘ҠгӮ’гҒҷгӮӢеҝ…иҰҒвҖқгҒҢгҒӮгӮҠгҒҫгҒҷгҒ®гҒ§жіЁж„ҸгҒ—гҒҰгҒҸгҒ гҒ•гҒ„гҖӮ

д»ҠеӣһгҒ®е№іжҲҗпј’пј“е№ҙеәҰзЁҺеҲ¶ж”№жӯЈгҒ®жі•жЎҲгҒҢеҸҜжұәгҒ•гӮҢгӮҢгҒ°гҖҒзӣёз¶ҡзЁҺгӮӮд»–дәәдәӢгҒ§гҒҜз„ЎгҒҸгҒӘгӮҠгҒҫгҒҷгҖӮгҒ”еҝғй…ҚгҒӘж–№гҒҜгғӨгғһгғҖдјҡиЁҲгҒ«гҒҠж°—и»ҪгҒ«гҒҠе•ҸгҒ„еҗҲгӮҸгҒӣгҒҸгҒ гҒ•гҒ„гҖӮ

пјҲд»ЈиЎЁгҖҖеұұз”° зҫ©д№Ӣпјү

жҡ®гӮүгҒ—гҒ«еҪ№з«ӢгҒӨ!? зЁҺйҮ‘вҖңгғҜгғівҖқгғқгӮӨгғігғҲпјҲпј’пјү

гҖҢQпј‘пјҡиҰӘгҒӢгӮүвҖңгӮӮгӮүгҒЈгҒҹгҒҠйҮ‘вҖқгҖҒгғ»гғ»гғ»зЁҺйҮ‘гҒЈгҒҰгҒӢгҒӢгӮӢгҒ®пјҹгҖҚ

гҖҢQпј’пјҡиҰӘгҒӢгӮүвҖңеҖҹгӮҠгҒҹгҒҠйҮ‘вҖқгҖҒиҝ”гҒ•гҒӘгҒӢгҒЈгҒҹгӮүгғ»гғ»гғ»зЁҺйҮ‘гҒЈгҒҰгҒӢгҒӢгӮӢгҒ®пјҹгҖҚ

гҖҢAпјҡиҙҲдёҺзЁҺгҒҢгҒӢгҒӢгӮӢгҒӢгӮӮпјҒпјҹгҖҚ

гҒҹгҒЁгҒҲгҒ°гҖҒгҒҠгҒ“гҒҘгҒӢгҒ„гӮ’гӮӮгӮүгҒЈгҒҹпјҲе°ҸеӯҰз”ҹгғ»дёӯеӯҰз”ҹпјүгҖҒд»•йҖҒгӮҠгӮ’гҒ—гҒҰгӮӮгӮүгҒЈгҒҰгҒ„гӮӢпјҲеӨ§еӯҰз”ҹпјүгҒЁгҒ„гҒЈгҒҹгӮұгғјгӮ№гҒҜгҖҒжү¶йӨҠзҫ©еӢҷиҖ…й–“гҒ®з”ҹжҙ»иІ»гғ»ж•ҷиӮІиІ»гҒ«е……гҒҰгӮӢгҒҹгӮҒгҒ®гӮӮгҒ®гҒЁгҒ—гҒҰгҖҒйҖҡеёёгҖҒиҙҲдёҺзЁҺгҒҜгҒӢгҒӢгӮҠгҒҫгҒӣгӮ“гҖӮгҒҠе№ҙзҺүгӮ’гӮӮгӮүгҒЈгҒҹгҖҒгҒЁгҒ„гҒҶгҒ®гӮӮеҗҢж§ҳгҒ«дёҖиҲ¬зҡ„гҒ«гҒҜгҖҒиҙҲдёҺзЁҺгҒҜгҒӢгҒӢгӮҠгҒҫгҒӣгӮ“гҖӮйҖҡеёёгҖҒгҒЁгҒӢгҖҒдёҖиҲ¬зҡ„гҒ«гҖҒгҒЁгҒ„гҒҶгҒ®гҒҜгҖҒгҖҢиіҮ産家гҒ®гҒҠгҒҳгҒ„гҒЎгӮғгӮ“гҒҢиӘ•з”ҹж—Ҙгғ—гғ¬гӮјгғігғҲгҒ«й«ҳзҙҡеӨ–и»ҠгӮ’еӯ«гҒ«гҒӮгҒ’гҒҹгҖҚгҒЁгҒӢгҖҢд»•йҖҒгӮҠгҒҜгҒӘгҒ„гҒ‘гҒ©гҖҒйҷҗеәҰйЎҚз„ЎеҲ¶йҷҗгҒ®гӮҙгғјгғ«гғүгӮ«гғјгғүгҒҢдҪҝгҒ„гҒҹгҒ„ж”ҫйЎҢгҖҚгҒӘгӮ“гҒҰгҒ„гҒҶгҒ®гҒҜгҖҒзЁҺйҮ‘гҒӢгҒӢгӮүгҒӘгҒ„гҒЁгҒҜиЁҖгҒҲгҒӘгҒ„гӮҲгҖҒгҒЁгҒ„гҒҶж„Ҹе‘ігҒ§гҒҷгҖӮ

йҮ‘йЎҚгҒ®еӨҡгҒ„е°‘гҒӘгҒ„гҒ®еҲӨж–ӯгҒЁгҒ—гҒҰгҖҒиҙҲдёҺзЁҺгҒ«гҒҜеҹәзӨҺжҺ§йҷӨпј‘пј‘пјҗдёҮеҶҶгҒҢгҒӮгӮӢгҒ®гҒ§гҖҒгҖҗпј‘е№ҙй–“гҒ«гӮӮгӮүгҒЈгҒҹиІЎз”ЈгҒ®еҗҲиЁҲгҒҢпј‘пј‘пјҗдёҮеҶҶд»ҘдёӢгҒӘгӮүиҙҲдёҺзЁҺгҒ®з”іе‘ҠгӮ’гҒ—гҒӘгҒҸгҒҰгӮӮиҙҲдёҺзЁҺгҒҜгӮјгғӯгҖ‘гҒЁгҒ„гҒҶгҒ®гӮ’гҖҒиҰҡгҒҲгҒҰгҒҠгҒҸгҒЁгҒ„гҒ„гҒ§гҒҷгҒӯпјҒ

гҒҳгӮғгҒӮгҖҒгӮӮгӮүгҒЈгҒҹгҒҳгӮғгҒӘгҒҸгҒҰгҖҒеҖҹгӮҠгҒҹгҒ“гҒЁгҒ«гҒҷгӮҢгҒ°гҒ„гҒ„гӮ„гҖҒгҒЁиҖғгҒҲгӮӢгҒӢгӮӮгҒ—гӮҢгҒҫгҒӣгӮ“гҖӮиҰӘгҒ®гҒ»гҒҶгӮӮгҖҒеӯҗгҒ©гӮӮгҒ«гҖҢ家гӮ’е»әгҒҰгҒҹгҒ„гҒӢгӮүгҖҒе°‘гҒ—гҒҠйҮ‘иІёгҒ—гҒҰпјҒгҖҚгҒЁиЁҖгӮҸгӮҢгҒҰгҖҒгҖҢгҒ„гҒҡгӮҢгҒҜиҝ”гҒ—гҒҰгҒӯгҖҚгҒЁиҝ”дәӢгҒҜгҒҷгӮӢгӮӮгҒ®гҒ®гҖҒе®ҹйҡӣгҒҜиҝ”жёҲгӮ’жңҹеҫ…гҒ—гҒҰгҒ„гҒӘгҒ„гҖҒгҒӮгҒ’гҒҹгҒ“гҒЁгҒ«гҒӘгҒЈгҒҰгҒ„гӮӢгҒӘгӮ“гҒҰгҒ„гҒҶгҒ®гӮӮгӮҲгҒҸиҒһгҒҸи©ұгҒ§гҒҷгҖӮеҖҹз”ЁжӣёгҒҢгҒӘгҒ„гҖҒеҲ©жҒҜгӮӮеҸ–гҒЈгҒҰгҒ„гҒӘгҒ„гҒЁгҒ„гҒҶгҒ“гҒЁгҒ§иҙҲдёҺгҒ«гҒӮгҒҹгӮӢгҒЁиӘҚе®ҡгҒ•гӮҢгӮӢгҒ“гҒЁгӮӮгҒӮгӮҠгҒҫгҒҷгҖӮзү№гҒ«гҖҒ家гӮ’е»әгҒҰгӮӢгҒҹгӮҒгҖҒгҒЁгҒ„гҒҶгҒ®гҒҜгҖҒгӮӯгғҒгғігҒЁиҙҲдёҺзЁҺгҒ®з”іе‘ҠгӮ’гҒҷгӮҢгҒ°гҖҒе ӮгҖ…гҒЁйқһиӘІзЁҺжһ гҒҢдҪҝгҒҲгҖҒзЁҺйҮ‘гҒҢгҒӢгҒӢгӮүгҒӘгҒ„гӮұгғјгӮ№гҒҢгҒ»гҒЁгӮ“гҒ©гҒ§гҒҷгҖӮиҝ·гҒЈгҒҹгҒЁгҒҚгҒ«гҒҜгҖҒзӣёи«ҮгҒ—гҒҰгҒҸгҒ гҒ•гҒ„гҒӯпјҒ

пјҲгғӘгғјгғҖгғјгҖҖеңҹжң¬ дҪіеҘҲпјү

д»Ҡе№ҙгӮӮгҖҢз’°еўғгҖҚгҒҜгӮӯгғјгғҜгғјгғүпјҒпјҹ

ж–°е№ҙгӮ’иҝҺгҒҲгҒҰпј‘гғ¶жңҲгҒҢзөҢйҒҺгҒ—гҒҫгҒ—гҒҹгҖӮжҳЁе№ҙгҒ®зөҢжёҲзҠ¶жіҒгӮ’жҢҜгӮҠиҝ”гӮӢгҒЁгҖҒгҖҢгӮЁгӮігӮ«гғјиЈңеҠ©йҮ‘гҖҚгҖҢгӮЁгӮігғқгӮӨгғігғҲгҖҚгҒӘгҒ©гҒҢи©ұйЎҢгҒ«гҒӘгҒЈгҒҹеҚ°иұЎгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮпјҲжҒ©жҒөгӮ’еҸ—гҒ‘гҒҹж–№гӮӮгҒ„гӮүгҒЈгҒ—гӮғгӮӢгҒ®гҒ§гҒҜгҒӘгҒ„гҒ§гҒ—гӮҮгҒҶгҒӢпјү

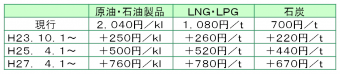

гҒҫгҒҹгҖҒгӮЁгӮігҒЁгҒ„гҒҲгҒ°е№іжҲҗпј’пј“е№ҙеәҰзЁҺеҲ¶ж”№жӯЈеӨ§з¶ұгҒ§гҒҜгҖҒз’°еўғй–ўйҖЈзЁҺеҲ¶гҒ®дёҖгҒӨгҒЁгҒ—гҒҰгҖҢең°зҗғжё©жҡ–еҢ–еҜҫзӯ–гҒ®гҒҹгӮҒгҒ®зЁҺгҖҚпјҲгҒ„гӮҸгӮҶгӮӢз’°еўғзЁҺпјүгҒ®е№іжҲҗпј’пј“е№ҙеәҰе°Һе…ҘгҒҢжҺІгҒ’гӮүгӮҢгҒҰгҒ„гҒҫгҒ—гҒҹгҖӮ

вҳҶең°зҗғжё©жҡ–еҢ–еҜҫзӯ–гҒ®гҒҹгӮҒгҒ®зЁҺвҳҶ ең°зҗғжё©жҡ–еҢ–гҒ®еҺҹеӣ гҒЁгҒӘгӮӢжё©е®ӨеҠ№жһңгӮ¬гӮ№гҒ®зҙ„пјҷеүІгӮ’еҚ гӮҒгӮӢгӮЁгғҚгғ«гӮ®гғјиө·жәҗпјЈпјҜпј’гҒ®жҺ’еҮәгҒ®жҠ‘еҲ¶гӮ’еӣігӮӢгҒҹгӮҒе°Һе…Ҙ

В В В гҖҢжҷӮжңҹгҖҚпјҡпјЁпј’пј“е№ҙпј‘пјҗжңҲгӮҲгӮҠпј•е№ҙгҒ§ж®өйҡҺзҡ„гҒ«е®ҹж–Ҫ

В В В гҖҢиӘІзЁҺж–№жі•гҖҚпјҡе…ЁеҢ–зҹізҮғж–ҷгғҷгғјгӮ№гҒЁгҒӘгӮӢвҖңзҹіжІ№зҹізӮӯзЁҺвҖқгҒ«гҖҒпјЈпјҜпј’жҺ’еҮәйҮҸгҒ«еҝңгҒҳгҒҹзЁҺзҺҮгӮ’дёҠд№—гҒӣ

вҖ»зөҢжёҲз”ЈжҘӯзңҒгҒҜгӮ¬гӮҪгғӘгғідҫЎж јпјҡпјҗпјҺпј—пј–еҶҶпјҸв„“гҖҒйӣ»ж°—ж–ҷйҮ‘пјҡжЁҷжә–дё–еёҜжңҲпј“пјҗеҶҶзЁӢеәҰгҖҒгӮ¬гӮ№ж–ҷйҮ‘пјҡжңҲпј‘пјҗеҶҶзЁӢеәҰгҒ®еҖӨдёҠгҒҢгӮҠгҒЁгҒӘгӮҠгҖҒпј‘дё–еёҜгҒӮгҒҹгӮҠе№ҙй–“зҙ„пј‘пјҢпј‘пјҗпјҗеҶҶгҒ®иІ жӢ…еў—гҒ«гҒӘгӮӢгҒЁи©Ұз®—гҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

гҒ“гҒ“гҒ§гҖҒз’°еўғзЁҺгҒЁгҒҜгҒ©гҒ®гӮҲгҒҶгҒӘгӮӮгҒ®гҒӢиҰӢгҒҰгҒҝгҒҫгҒ—гӮҮгҒҶгҖӮе®ҹгҒҜз’°еўғзЁҺгҒ®е®ҡзҫ©гҒҜжҳҺзўәгҒ§гҒӘгҒҸгҒҰгҖҒгҒӮгҒ„гҒҫгҒ„гҒ«дҪҝгӮҸгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮгҒқгҒ®ж„Ҹзҫ©гӮ„еғҚгҒҚгҒ§гҒҫгҒЁгӮҒгӮӢгҒЁпј’зЁ®йЎһгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

(1) зөҢжёҲзҡ„жүӢжі•гҒЁгҒ—гҒҰгҒ®з’°еўғзЁҺгғ»гғ»гғ»гҖҖиӘІзЁҺгҒқгҒ®гӮӮгҒ®гҒ«гӮҲгӮӢеүҠжёӣеҠ№жһңгӮ’ж„ҸеӣігҒ—гҒҹгӮӮгҒ®дҫӢпјҡең°зҗғжё©жҡ–еҢ–еҜҫзӯ–гҒ®гҒҹгӮҒгҒ®зЁҺ

(2) з’°еўғиІЎжәҗгҒЁгҒ—гҒҰгҒ®з’°еўғзЁҺгғ»гғ»гғ»гҖҖиІЎжәҗдҪҝйҖ”гӮ’з’°еўғеҜҫзӯ–гҒ«зү№еҢ–гҒ—гҒҹзӣ®зҡ„зЁҺгҒЁгҒ—гҒҰгҒ®жҖ§ж јдҫӢпјҡжЈ®жһ—з’°еўғзЁҺгҖҒз”ЈжҘӯе»ғжЈ„зү©зЁҺгҒӘгҒ©

вҖ»(1)гӮ’зӢӯзҫ©гҒ§гҒ®з’°еўғзЁҺгҖҒ(2)гӮ’еәғзҫ©гҒ§гҒ®з’°еўғзЁҺгҒЁгҒ„гҒҶгҒ“гҒЁгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮгҖҖ

гҖҢз’°еўғзЁҺгҖҚгҒЁиЁҖгӮҸгӮҢгҒҰиҒһгҒҚж…ЈгӮҢгҒӘгҒ„гҒӘгҒЁжҖқгӮҸгӮҢгҒҹгҒ§гҒ—гӮҮгҒҶгҖӮгҒ—гҒӢгҒ—гҖҒгҒ“гӮҢгӮүгҒ®еҜҫиұЎгҒЁгҒӘгӮӢгӮ¬гӮ№гғ»гӮ¬гӮҪгғӘгғізӯүгӮ„гҖҒжЈ®жһ—иӮІжҲҗгғ»еҶҚз”ҹжҙ»еӢ•зӯүгҒ®з’°еўғеҜҫзӯ–гҒ®гӮҲгҒҶгҒ«гҖҒж„ҸеӨ–гҒЁиә«иҝ‘гҒӘжүҖгҒ«й–ўгӮҸгӮҠгҒҢгҒӮгӮӢгҒ“гҒЁгҒҢгӮҸгҒӢгӮҠгҒҫгҒҷгҖӮ

гҒ•гҒҰгҖҒвҖңең°зҗғжё©жҡ–еҢ–еҜҫзӯ–гҒ®гҒҹгӮҒгҒ®зЁҺвҖқгҒ®дҪҝгҒ„йҒ“гҒ«гҒӨгҒ„гҒҰгҒҜгҖҒж”ҝеәңеҶ…гҒ§жӨңиЁҺгҒ•гӮҢгҒҹзөҗжһңгҖҒзңҒгӮЁгғҚжҠҖиЎ“гҒ®й–Ӣзҷәгғ»зңҒгӮЁгғҚиЁӯеӮҷгҒ®жҷ®еҸҠж”ҜжҸҙгҒӘгҒ©гҒ«дҪҝз”ЁгҒ•гӮҢгӮӢгӮҲгҒҶгҒ§гҒҷгҖӮж”№жӯЈжЎҲгҒ§гҒҷгҒ®гҒ§гҖҒеӣҪдјҡеҜ©иӯ°ж¬Ўз¬¬гҒ§еҶ…е®№гҒҜеӨүгӮҸгӮҠгҒҫгҒҷгҒҢгҖҒзҙҚзЁҺиҖ…еҒҙгҒЁгҒ—гҒҰгҒҜгҖҢз’°еўғзЁҺгҖҚгҒЁгҒ„гҒҶеҗҚзӣ®йҖҡгӮҠиҮӘ然環еўғгҒ®дҝқиӯ·гғ»ж”№е–„гҒ«жҙ»з”ЁгҒ•гӮҢгӮӢгӮҲгҒҶеҲҮгҒ«йЎҳгҒ„гҒҫгҒҷгҖӮгҒқгҒ—гҒҰз§ҒйҒ”иҮӘиә«гҒЁгҒ—гҒҰгҒҜгҖҒиіҮжәҗгҒ®зҜҖзҙ„гҒӘгҒ©гҒ§гҒҚгӮӢдәӢгҒӢгӮүгӮігғ„гӮігғ„гҒЁеҠӘгӮҒгӮӢгҒ“гҒЁгҒҢиӮқеҝғгҒ§гҒҷгҒӯгҖӮ

пјҲеӨ§жЎ’ еӢқжҙӢпјү

гҒҫгҒҡгҒҜгӮ»гғҹгғҠгғјгҒ«еҸӮеҠ гҒ—гҒҰгҒҝгҒҫгҒӣгӮ“гҒӢпјҹ

вҖңгҒ„гҒҫгҒ•гӮүиҒһгҒ‘гҒӘгҒ„вҖқз–‘е•ҸгҒ«гҒҠзӯ”гҒҲгҒ„гҒҹгҒ—гҒҫгҒҷгҖӮзЁҺеӢҷгҖҒзөҢе–¶гҒӘгҒ©гҒ«й–ўгҒҷгӮӢгғӨгғһгғҖдјҡиЁҲгӮ°гғ«гғјгғ—гӮӘгғӘгӮёгғҠгғ«гҒ®и¬ӣеә§гғ»гӮ»гғҹгғҠгғје®ҡжңҹй–ӢеӮ¬дёӯпјҒ

зЁҺеӢҷгғ»дјҡиЁҲгҒ§гҒҠеӣ°гӮҠгҒ®ж–№гҒҜгҖҒдёҖеәҰгҒ”зӣёи«ҮгҒҸгҒ гҒ•гҒ„

гҒҫгҒҡгҒҜгҖҒгҒҠж°—и»ҪгҒ«гҒҠйӣ»и©ұгҒҸгҒ гҒ•гҒ„гҖӮзҸҫе ҙгҒ«еј·гҒ„зЁҺеӢҷдјҡиЁҲгҒ®е°Ӯй–ҖгӮ№гӮҝгғғгғ•гҒҢгҒҠе®ўж§ҳгҒ®еҫЎйғҪеҗҲгҒ®иүҜгҒ„жҷӮй–“гғ»е ҙжүҖгҒ«гҒҰгҒҠи©ұгҒ—гӮ’гҒҠдјәгҒ„гҒ•гҒӣгҒҰгҒ„гҒҹгҒ гҒҚгҒҫгҒҷгҖӮгҒҫгҒҹгҖҒеҝ…иҰҒгҒЁгҒӘгӮӢиіҮж–ҷгӮ„ж–ҷйҮ‘зӯүгҒ«гҒӨгҒ„гҒҰгӮӮдёҒеҜ§гҒ«иӘ¬жҳҺгҒ•гҒӣгҒҰгҒ„гҒҹгҒ гҒҚгҒҫгҒҷгҖӮ